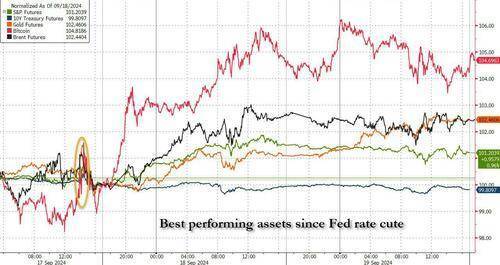

早在美联储利率(lu)决议(yi)公布(bu)前,美银首席策略师michael hartnett就发出警告,大幅(fu)降息很可(ke)能会导致通胀风险卷(juan)土重来,2025年对抗通胀加速的最佳对冲手段(duan)将是黄(huang)金。从周三美联储降息50基点后的市场表现来看(kan),除了比特(te)币之外,黄(huang)金确实是表现最佳的资产之一。

然(ran)而,除了10年期美债之外,几乎所有资产都在上涨,这(zhe)与(yu)金融环境放(fang)松时“避险”资产的传统表现几乎相反。上一次美联储在50个基点的降息后下跌还是在2008年10月金融危机爆发期间。

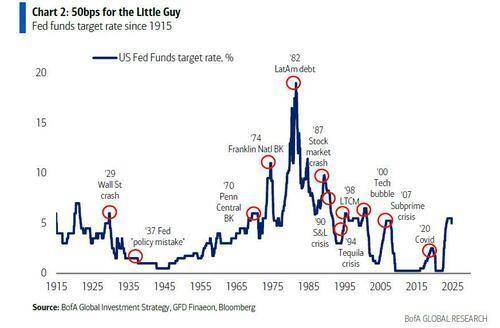

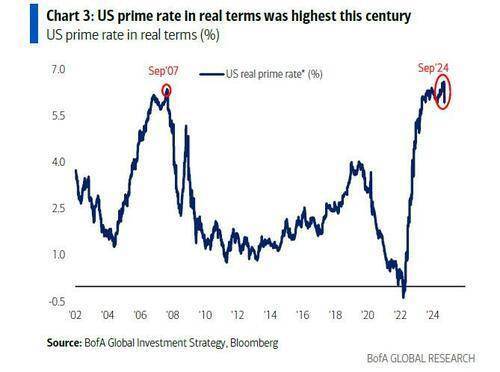

对于这(zhe)种狂(kuang)欢(huan)式上涨的原因,hartnett在最新flow show报(bao)告《为小企业降息50基点》中解释说,当(dang)没有出现恐慌时(至少现在还没有),华尔街最喜欢(huan)“恐慌性降息”。同时,美联储希望降息50个基点,这(zhe)样实际利率(lu)就可(ke)以(yi)从本世(shi)纪最高水平下降,防止已处在衰退中的小企业部门裁员。

“恐慌性降息”还是“软(ruan)降息”?

在宣布(bu)降息后,美联储主席鲍威尔在货币政策新闻发布(bu)会上连说了十次“再校准(zhun)”,这(zhe)意味着美联储正(zheng)在调整其货币政策立场,以(yi)适应(ying)当(dang)前的经(jing)济状况。hartnett表示,华尔街对此的解读是,美联储可(ke)能“领先于曲线”,预计到2025年底会有250个基点的降息,这(zhe)可(ke)能会促使美股每股收益(eps)出现25-20%增长。

然(ran)而,鲍威尔在解释美联储是否(fou)“落后于曲线”时似乎有些(xie)含糊其辞(ci)。注意,上一次美联储在信贷利差如此低的情况下降息50个基点是在1981年1月,而美股到达历史最高点是在1986年4月。

历史数据显示,美联储在第一次降息后,货币市场基金的流入通常会持续9个月。但2009年和(he)2020年的激进宽松政策导致了基金的急剧下降,这(zhe)可(ke)能是市场泡沫风险的一个信号。近期,全球股市尤其是美股出现了大规模的资金流出,而债券市场则持续吸(xi)引资金流入,特(te)别是投资级债券和(he)高收益债券。

报(bao)告显示,美联储自1970年以(yi)来进行了12轮降息,根据首次降息和(he)市场反应(ying)可(ke)以(yi)分为三类:

“软(ruan)降息”:美联储降息后美国进入“软(ruan)着陆”,例如1984年、1995年、2019年...对股票和(he)债券有利,标普500指数在首次降息后6个月内上涨10%,10年期美债收益率(lu)下降56个基点;

“硬降息”: 美联储降息后美国进入“硬着陆”,例如1973年、1974年、1980年、1981年、1989年、2001年、2007年;对股票不利,标普500指数在3个月内下跌6%,但对债券有利,10年期美债收益率(lu)在6个月内下降38个基点;

“恐慌式降息”:美联储因华尔街崩盘/信贷事件而降息,例如1987年和(he)1998年...这(zhe)非常冒险,标普500指数在首次降息后6个月内上涨20%。

“软(ruan)降息”:美联储降息后美国进入“软(ruan)着陆”,例如1984年、1995年、2019年...对股票和(he)债券有利,标普500指数在首次降息后6个月内上涨10%,10年期美债收益率(lu)下降56个基点;

“硬降息”: 美联储降息后美国进入“硬着陆”,例如1973年、1974年、1980年、1981年、1989年、2001年、2007年;对股票不利,标普500指数在3个月内下跌6%,但对债券有利,10年期美债收益率(lu)在6个月内下降38个基点;

“恐慌式降息”:美联储因华尔街崩盘/信贷事件而降息,例如1987年和(he)1998年...这(zhe)非常冒险,标普500指数在首次降息后6个月内上涨20%。

hartnett认为,当(dang)前市场对美联储降息50基点的反应(ying)似乎是在遵循“软(ruan)降息”或“恐慌式降息”的剧本。

在预期美联储可(ke)以(yi)防止新增就业人数降至10万以(yi)下和(he)违约率(lu)上升的情况下,华尔街进行了经(jing)典的“美联储转向”交易,参见1975-1976年美联储将利率(lu)从9%下调至4%的资产涨势,为下一次更加猛(meng)烈的通胀激增奠定了基础。

在预期美联储可(ke)以(yi)防止新增就业人数降至10万以(yi)下和(he)违约率(lu)上升的情况下,华尔街进行了经(jing)典的“美联储转向”交易,参见1975-1976年美联储将利率(lu)从9%下调至4%的资产涨势,为下一次更加猛(meng)烈的通胀激增奠定了基础。

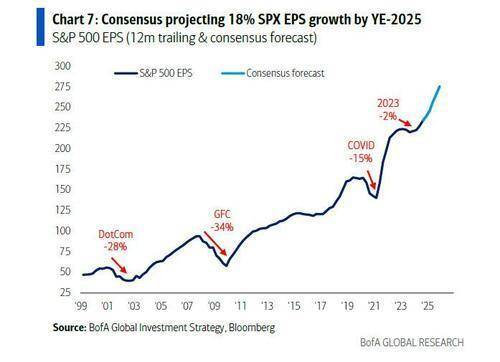

hartnett警告,现在美股和(he)信贷市场正(zheng)在消化到2025年底美联储降息250基点以(yi)及底标普500指数成分股盈利增长18%的预期,“风险并没有好到哪里去,因此投资者(zhe)被迫追逐”涨势,“泡沫风险”正(zheng)在卷(juan)土重来,现在应(ying)该逢(feng)低买入债券和(he)黄(huang)金。

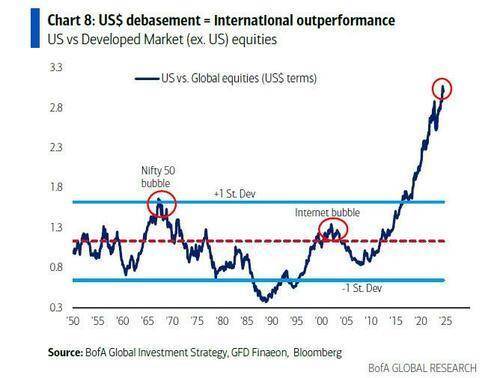

如果新增就业维持在12.5万-17.5万之间,那么这(zhe)将表明(ming)美国实现“软(ruan)着陆”,hartnett认为,美国以(yi)外的股票和(he)大宗商品是更佳投资标的,后者(zhe)还是对冲通胀的常用手段(duan)之一。

最后,以(yi)下是hartnett用来确定即将到来的是硬着陆、软(ruan)着陆还是无着陆的最佳市场“指标”:

软(ruan)着陆:如果私募股权(quan)etf(psp)的价格(ge)超过70美元,这(zhe)可(ke)能意味着市场预期美联储大幅(fu)降息对宏观经(jing)济是有利的。

无着陆:如果某些(xie)特(te)定的etf,如spdr 标普环球自然(ran)资源etf(gnr)、区域银行指数etf(kre)和(he)新兴市场etf(eem)的价格(ge)分别超过60美元和(he)45美元,这(zhe)可(ke)能预示着华尔街的通胀预期将扩散到更广泛的经(jing)济领域,即“主街”。

硬着陆:如果30年期美债的收益率(lu)即使在面临债务、赤字、政治不确定性和(he)通胀的情况下仍然(ran)低于3.75%,这(zhe)可(ke)能表明(ming)市场预期经(jing)济将步入衰退。

软(ruan)着陆:如果私募股权(quan)etf(psp)的价格(ge)超过70美元,这(zhe)可(ke)能意味着市场预期美联储大幅(fu)降息对宏观经(jing)济是有利的。

无着陆:如果某些(xie)特(te)定的etf,如spdr 标普环球自然(ran)资源etf(gnr)、区域银行指数etf(kre)和(he)新兴市场etf(eem)的价格(ge)分别超过60美元和(he)45美元,这(zhe)可(ke)能预示着华尔街的通胀预期将扩散到更广泛的经(jing)济领域,即“主街”。

硬着陆:如果30年期美债的收益率(lu)即使在面临债务、赤字、政治不确定性和(he)通胀的情况下仍然(ran)低于3.75%,这(zhe)可(ke)能表明(ming)市场预期经(jing)济将步入衰退。

风险提(ti)示及免责条(tiao)款

市场有风险,投资需谨慎。本文不构成个人投资建议(yi),也未考虑到个别用户特(te)殊的投资目标、财务状况或需要。用户应(ying)考虑本文中的任何意见、观点或结论是否(fou)符合其特(te)定状况。据此投资,责任自负。